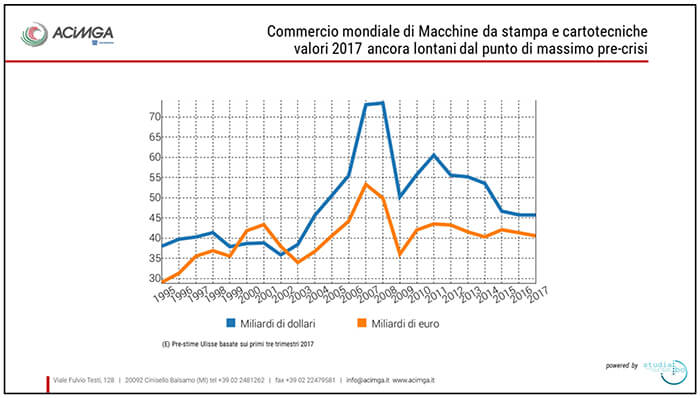

In base alle informazioni ricavate dal Sistema Informativo Ulisse sviluppato da Studia.Bo, il commercio mondiale di macchine da stampa e cartotecniche non ha ancora recuperato i valori che avevano caratterizzato gli anni precedenti la Grande Recessione.

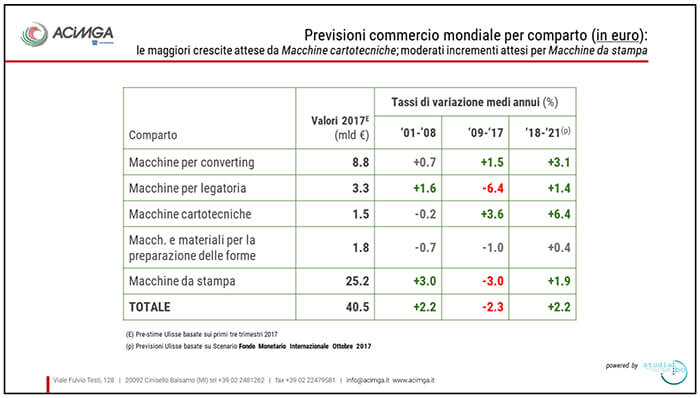

Dopo un biennio 2016-2017 caratterizzato da un trend negativo nei valori in euro, nel 2018-2021 ci si attende un moderato recupero nel ritmo di sviluppo. Come mostra la slide sottostante, la crescita più consistente è attesa per le macchina cartotecniche (6,4% medio annuo in euro) a fronte di una performance più modesta delle macchine da stampa (+1,9%). Le prospettive delle macchine per il converting si attestano su una via di mezzo, intorno al 3,1%.

Dopo un biennio 2016-2017 caratterizzato da un trend negativo nei valori in euro, nel 2018-2021 ci si attende un moderato recupero nel ritmo di sviluppo. Come mostra la slide sottostante, la crescita più consistente è attesa per le macchina cartotecniche (6,4% medio annuo in euro) a fronte di una performance più modesta delle macchine da stampa (+1,9%). Le prospettive delle macchine per il converting si attestano su una via di mezzo, intorno al 3,1%.

Vietnam: posizione e tendenze

Vietnam: posizione e tendenze

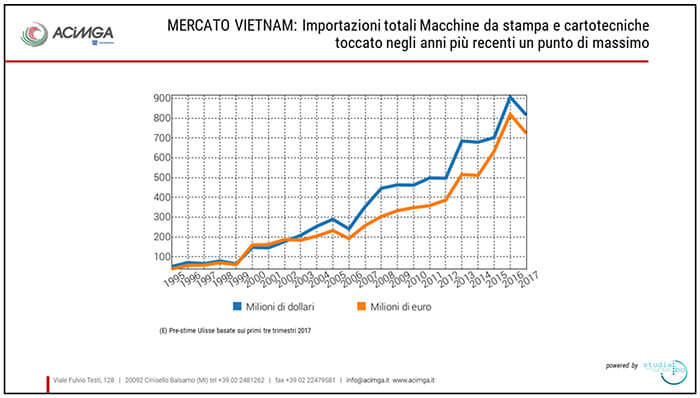

In questo contesto, la graduatoria dei principali mercati mondiali per importazioni del settore documenta la crescita in quote e valori del Vietnam, che nel 2017 si è attestato al 17° posto. La dinamica è stata particolarmente accelerata nel corso dell’ultimo decennio, con un punto di massimo toccato nel 2016; a consuntivo d’anno il 2017 dovrebbe, invece, registrare un calo.

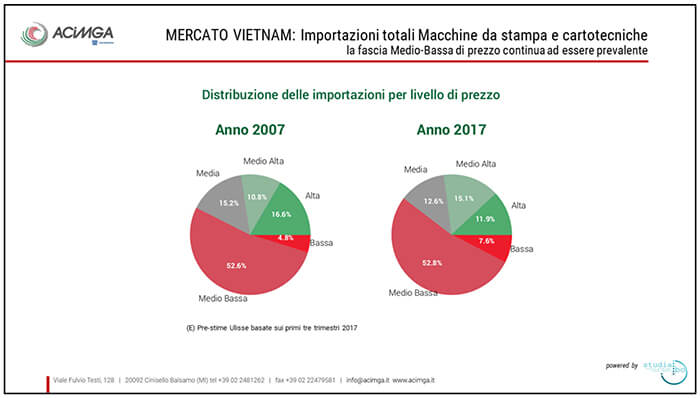

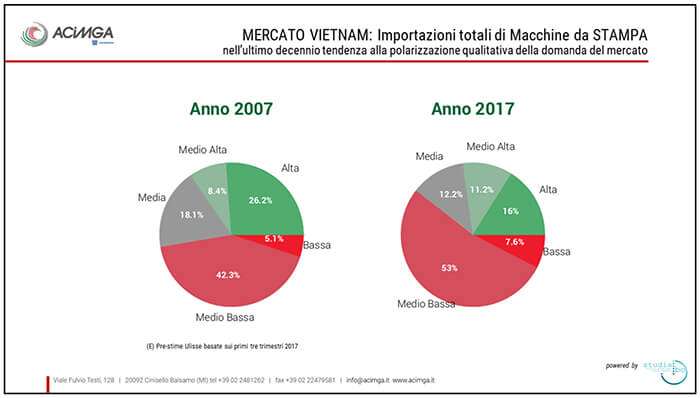

La scomposizione per fasce di prezzo dell’import vietnamita di settore documenta la rilevanza della fascia medio-bassa, che nel 2017 ha rappresentato circa il 53%. Si segnala, però, nell’ultimo decennio, un rafforzamento dei segmenti medio e medio-alto, che restano minoritari ma crescono in misura significativa.

La scomposizione per fasce di prezzo dell’import vietnamita di settore documenta la rilevanza della fascia medio-bassa, che nel 2017 ha rappresentato circa il 53%. Si segnala, però, nell’ultimo decennio, un rafforzamento dei segmenti medio e medio-alto, che restano minoritari ma crescono in misura significativa.

Italia secondo partner europeo

Italia secondo partner europeo

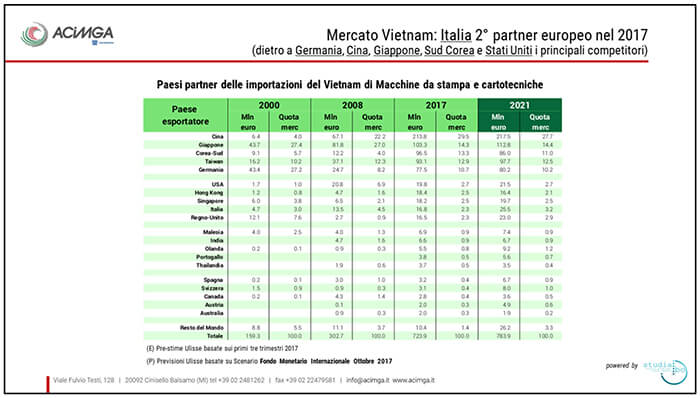

La graduatoria 2017 dei principali partner commerciali del mercato vietnamita evidenzia la leadership della Cina, seguita da Giappone e Taiwan. L’offerta tedesca detiene una quota del 10.7% mentre l’Italia – al secondo posto tra i partner europei – ha una quota del 2.3%. La posizione delle aziende italiane, però, nel periodo più recente è cresciuta e nello scenario di previsione il ranking del nostro Paese migliorerà ulteriormente, in funzione soprattutto dell’atteso upgrading qualitativo del mercato.

La classifica muta se consideriamo le fasce di prezzo. Secondo i preconsuntivi 2017, nelle importazioni vietnamite di alta gamma, la Germania domina in assoluto, seguita da Svizzera e quindi Italia. Nella fascia medio-alta, invece, vince la Cina, che non è dunque un competitor temibile solo nelle fasce basse di prezzo, seguita da USA e Italia – assai ben posizionata.

La classifica muta se consideriamo le fasce di prezzo. Secondo i preconsuntivi 2017, nelle importazioni vietnamite di alta gamma, la Germania domina in assoluto, seguita da Svizzera e quindi Italia. Nella fascia medio-alta, invece, vince la Cina, che non è dunque un competitor temibile solo nelle fasce basse di prezzo, seguita da USA e Italia – assai ben posizionata.

Previsioni 2018-2021

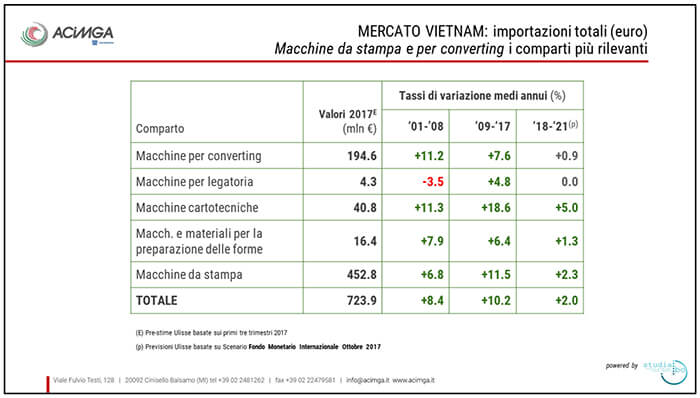

Per il prossimo quadriennio (2018-2021) le previsioni di crescita delle importazioni espressi in euro risultano meno dinamiche che nel recente passato. Secondo gli analisti, le maggiori potenzialità deriveranno più da un miglioramento qualitativo della domanda che da una crescita percentualmente significativa dei valori importati. L’analisi dell’import di settore evidenzia la predominanza delle macchine da stampa (453 milioni di euro nel 2017) e per il converting (195 milioni di euro), ma la crescita maggiore si attende, proseguendo il trend recente, nelle macchine cartotecniche (+5% medio annuo nei valori in euro nel periodo 2018-2021). Le macchine da stampa, peraltro, oggi rappresentano la quali totalità del valore esportato in Vietnam: 14,5 dei 16.8 milioni di euro.

Grandangolo 1: le macchine per converting di carta e cartone – finissaggio, taglio, stampa, lavorazione – e le loro componenti

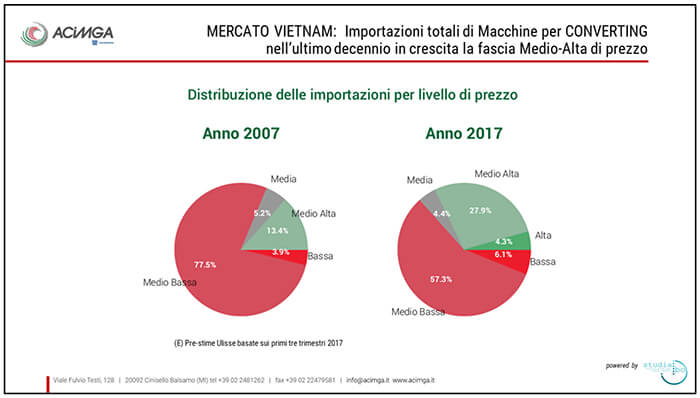

Le importazioni vietnamite di macchine per la lavorazione di carta e cartone hanno toccato l’anno scorso un punto di massimo nei valori, mentre quest’anno si prefigura un calo. La scomposizione per fasce di prezzo delle importazioni mostra la predominanza (anche se in ridimensionamento) della fascia medio-bassa che, però, conta ancora per oltre il 57% del totale. Si segnala, inoltre, nell’ultimo decennio un aumento di importanza della fascia medio-alta, che nel 2017 ha raggiunto quasi il 28% del totale.

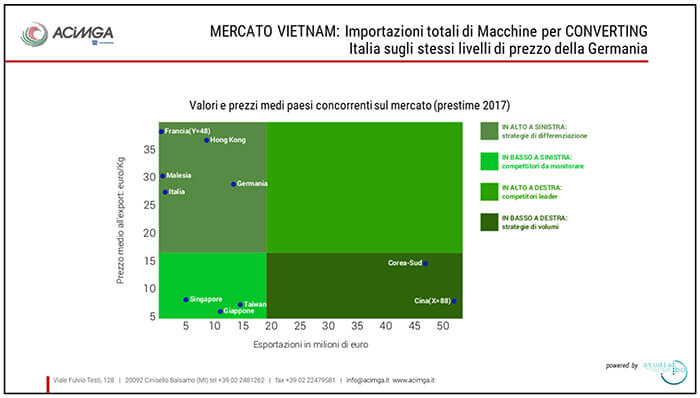

Un’analisi del posizionamento dei paesi che esportano macchine da stampa e converting in Vietnam evidenzia Cina e Sud Corea come competitori con “strategie di volumi” (quadrante in basso a destra), a fronte delle “strategie di differenziazione” di Italia, Germania, Francia e Hong Kong.

Un’analisi del posizionamento dei paesi che esportano macchine da stampa e converting in Vietnam evidenzia Cina e Sud Corea come competitori con “strategie di volumi” (quadrante in basso a destra), a fronte delle “strategie di differenziazione” di Italia, Germania, Francia e Hong Kong.

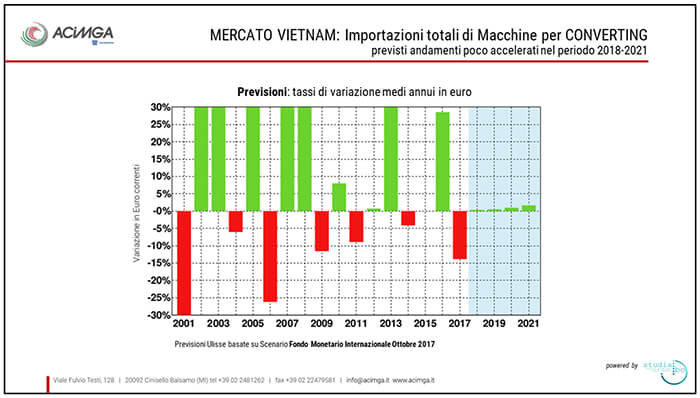

In questo quadro, nell’ultimo periodo (2012-2017) Cina e Sud Corea si sono affermati come “vincenti”, con l’incremento di vendite di gran lunga maggiore, mentre l’Italia non registra crescite. Non solo: dopo un 2017 che si prospetta in calo sensibile (fino a -15% dei valori in euro), le previsioni per il 2018-2021 segnalano dinamiche piuttosto deboli.

In questo quadro, nell’ultimo periodo (2012-2017) Cina e Sud Corea si sono affermati come “vincenti”, con l’incremento di vendite di gran lunga maggiore, mentre l’Italia non registra crescite. Non solo: dopo un 2017 che si prospetta in calo sensibile (fino a -15% dei valori in euro), le previsioni per il 2018-2021 segnalano dinamiche piuttosto deboli.

Grandangolo 2: macchine e attrezzature per la stampa a bobina e a foglio in offset, flexo, eliografia e altro

Grandangolo 2: macchine e attrezzature per la stampa a bobina e a foglio in offset, flexo, eliografia e altro

Anche nelle macchine da stampa, le importazioni vietnamite sono cresciute molto nell’ultimo decennio e nel 2017 hanno preso a calare. Qui perdura la predominanza della fascia di prezzo medio-bassa, con una quota 2017 del 53% del totale, mentre si ridimensiona la fascia media. I segmenti “premium” (fasce alta e medio-alta) pe sano per il 27% del totale.

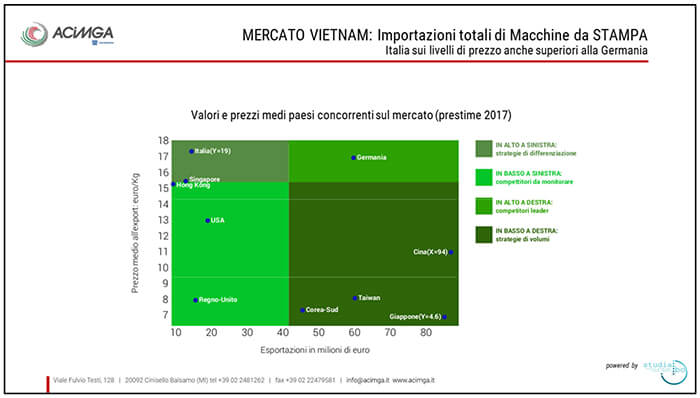

L’analisi dei competitor mostra la leadership della Germania, nonostante l’Italia abbia un posizionamento di prezzo leggermente superiore. Nell’ultimo quinquennio (2012-2017) le migliori performance sono state effettuate da Cina, Taiwan, Sud Corea e Giappone, mentre l’Italia risulta il paese più in crescita sui segmenti di prezzo più alti. Anche nelle macchine da stampa, dopo un 2017 in calo di oltre il 10 punti percentuali, la crescita nel 2018-2021 si prevede moderata.

L’analisi dei competitor mostra la leadership della Germania, nonostante l’Italia abbia un posizionamento di prezzo leggermente superiore. Nell’ultimo quinquennio (2012-2017) le migliori performance sono state effettuate da Cina, Taiwan, Sud Corea e Giappone, mentre l’Italia risulta il paese più in crescita sui segmenti di prezzo più alti. Anche nelle macchine da stampa, dopo un 2017 in calo di oltre il 10 punti percentuali, la crescita nel 2018-2021 si prevede moderata.

Conclusioni

Conclusioni

L’analisi del mercato vietnamita evidenzia le seguenti potenzialità per gli esportatori italiani del settore:

- una dinamica di forte crescita nell’ultimo decennio. Da inizio XXI secolo il valore complessivo delle importazioni, in euro, è più che quintuplicato;

- una tendenza – sebbene ancora moderata – all’upgrading qualitativo della domanda;

- un buon posizionamento dell’offerta italiana nel comparto delle macchine da stampa, soprattutto con riferimento ai segmenti premium-price.

Le principali minacce a un’ulteriore crescita su questo mercato si possono, invece, sintetizzare come segue:

- una vulnerabilità del mercato alle fluttuazioni del cambio, come denota la fase cedente delle importazioni nei valori sperimentata nel 2017 a seguito del deprezzamento della moneta locale (il Dong vietnamita);

- la complessiva prevalenza dei segmenti di minore qualità, con una forte presenza dell’offerta cinese e taiwanese, a fronte della maggiore forza delle imprese italiane nelle fasce di prezzo alta e medio-alta;

- una ridotta competitività/presenza dell’offerta italiana al di fuori delle macchine da stampa.

[su_box title=”Scopri tutti i mercati di cui abbiamo parlato” box_color=”#e6000a” radius=”5″]

[su_list icon=”icon: flag-o” icon_color=”#e6000a”]

[/su_list]

[/su_box]